Estudo da EY e Ibram aponta que Brasil fica aquém de outros mercados na captação de recursos

A EY fez um estudo recente junto com o Instituto Brasileiro de Mineração (IBRAM) sobre a atratividade da mineração no Brasil. Entre inúmeros aspectos favoráveis e desafios que impactam a atividade no país, a pesquisa destaca o potencial geológico, a disponibilidade de minérios e metais necessários para a transição energética, as medidas de descarbonização e a disponibilidade de capital de um setor que produz mais de 90 minerais que geram receitas anuais superiores a US$ 50 bilhões.

Um fator chave para o crescimento do setor é o mapeamento geológico, que atualmente descreve apenas 27% do território brasileiro em escalas adequadas para decisões de investimentos em prospecção mineral. Melhorar o ecossistema de pesquisa geológica e os modelos de financiamento para a exploração são cruciais para o país, que conta com apenas 19 centros de pesquisas de tecnologia e inovação em geologia.

Mesmo com o potencial de exploração não completamente conhecido, a diversidade dos minerais críticos mapeados em território nacional permite que o Brasil tenha destaque no cenário global por suas reservas de minerais fundamentais para acelerar o processo de produção de energias limpas.

Onze dos principais minerais produzidos no Brasil (ferro, ouro, cobre, níquel, alumínio, estanho, manganês, nióbio, zinco, cromo e vanádio) somam aproximadamente 90% do valor da produção total, além daqueles considerados estratégicos para o desenvolvimento de tecnologias de transição energética, como o lítio, níquel, grafite e minerais terras raras.

A necessidade global de substituir uma matriz energética focada em combustíveis fósseis por uma com baixas emissões de carbono, baseada em fontes renováveis, já está implicando em um aumento significativo na demanda por certos minerais críticos (como o lítio, grafite, cobalto e níquel) para os próximos anos. No caso do lítio, por exemplo, há projeções que indicam um potencial crescimento de demanda de até 42 vezes.

A matriz energética brasileira já conta com 87% do seu total gerado a partir de fontes renováveis, segundo os dados da Agência Internacional de Energia (IEA). Além disso, o Plano Decenal de Expansão de Energia do governo brasileiro estima um crescimento da capacidade total instalada em cerca de 19% até 2030. A expansão da matriz renovável considera a construção e consolidação de hubs de hidrogênio de baixo carbono em todas as regiões do país. O Brasil possui vantagens competitivas para a sua geração, e o Plano de Trabalho Trienal 2023-2025 do Programa Nacional do Hidrogênio (PNH2) identificou US$ 30 bilhões em projetos de hidrogênio anunciados para o Brasil, em diferentes estágios de maturação.

“É necessário comentar que tanto as grandes e pequenas companhias estão lidando com um ponto muito forte de inflexão. As práticas ASG (ambientais, sociais e de governança) estão se tornando uma prioridade cada vez maior para stakeholders e investidores. O crescimento acentuado desta bandeira tem forçado o setor a se adequar a um modelo produtivo necessariamente mais verde”, diz Afonso Sartorio, líder de Energia e Recursos Naturais da EY.

Apesar de contar com uma matriz energética majoritariamente baseada em energias renováveis, o setor produtivo brasileiro não está imune à pressão global por descarbonização. O país vem dando importantes sinais ao mercado de sua preocupação com a sustentabilidade e a descarbonização. O Brasil concentrou 7% da emissão mundial de créditos de carbono entre os anos de 2018 e 2022, e 48% dessas emissões foram provenientes de projetos com “Soluções Baseadas na Natureza”, que representam 74% do total de créditos emitidos no país.

Outro aspecto positivo destacado pelo estudo é a evolução da Licença para Operar (LTO). À medida que o envolvimento comunitário e a sustentabilidade ambiental se tornaram fatores críticos na operação minerária, o conceito evoluiu para o de Licença Social para Operar (SLO), deixando de ser uma permissão formal para explorar e passando a ser uma questão de aceitação e confiança da comunidade na capacidade do projeto em promover o desenvolvimento comunitário e territorial.

Na última edição do estudo “Top 10 Risks and Opportunities in Mining & Metals”, em 2024, LTO ocupou a 1ª posição entre os respondentes do Brasil (e a 3ª posição globalmente), demonstrando a preocupação do setor local em contribuir para o desenvolvimento social, econômico e institucional das comunidades e do território.

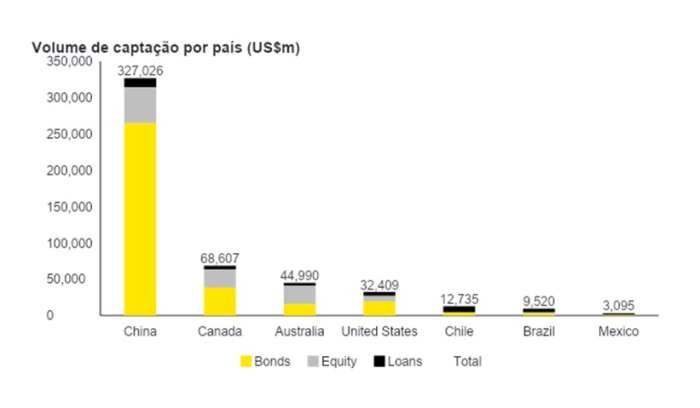

Volume de captação de recursos por país e grandes e pequenas empresas

Nos últimos 3 anos, o volume de recursos movimentados por países que possuem um mercado de mineração mais estruturado foi significativamente maior quando comparado ao volume movimentado no Brasil. Neste período, as empresas brasileiras do setor de mineração captaram um total de US$ 9,6 bilhões – cerca de 81% em dólar. As emissões das grandes empresas representam 74% desse total. Já as empresas menores captaram apenas US$ 722 milhões em moeda brasileira, o que representa apenas 8% do volume total.

Como os minerais são commodities, o uso do dólar americano como moeda para captação de recursos é uma prática bastante comum tanto para as grandes empresas quanto para as empresas menores, acessando bolsas competitivas e mercados mais maduros que conhecem e aceitam os riscos inerentes ao setor.

Uma análise sobre as 69 captações das mineradoras brasileiras desde 2021, mostra que o custo de captação das grandes empresas é aproximadamente 35% inferior às captações das menores. Além disso, o prazo médio das operações é aproximadamente 37% mais longo, apresentando uma média de 8 anos para 5 anos, respectivamente.

O estudo, que contou com dados próprios da EY, IBRAM e de terceiros, mostra que a extração mineral brasileira é realizada, de modo dominante, por empresas de mineração de grande porte e com operações ao redor do mundo. Apenas 27% do aporte investido é atribuído a corporações menores, que geralmente atuam na fase de exploração dos recursos e mais interessadas no desenvolvimento de novos projetos de descobertas minerais.

“As empresas maiores possuem projetos em diferentes fases de operação e, portanto, captam com riscos e garantias corporativas. Com isso, conquistam mais confiança do mercado, têm acesso a um maior número de investidores e maiores montantes. As empresas menores, que tipicamente possuem todos os fluxos atrelados a um projeto pré-operacional, acabam tendo o seu custo de captação agravado por conta dos riscos inerentes ao empreendimento”, explica Sartório.

O estudo conclui que o esforço coordenado entre governo, indústria, academia e sociedade pode posicionar o Brasil como líder na produção de minerais estratégicos, e afirma que esse caminho envolve inovação contínua, investimentos estratégicos e um compromisso inabalável com a sustentabilidade e a responsabilidade social.

Conexão Mineral - Notícia mais lida na Conexão Mineral - Setembro 2024

As Mulheres na Mineração Brasileira - Mulheres são cerca de 17% da força de trabalho na mineração mas empresas buscam melhorias